Die sogenannte garantierte Rentensteigerung sorgt für eine Steigerung Ihrer Berufsunfähigkeitsrente im Leistungsfall. Im Folgenden möchte ich Ihnen die Vor- und Nachteile der Leistungsdynamik in der BU einmal genauer erklären:

1. Was ist eine Leistungsdynamik bzw. garantierte Rentensteigerung in der Berufsunfähigkeits-Versicherung?

Grundsätzlich kann man sagen, dass die Leistungsdynamik für eine jährliche Erhöhung Ihrer BU-Rente im Leistungsfall sorgt, welche in der Regel bis zu drei Prozent betragen kann. Angenommen Sie haben eine Berufsunfähigkeits-Versicherung mit einer monatlichen Absicherungshöhe von 2.000 Euro abgeschlossen und nehmen Leistungen in Anspruch, so bekommen Sie den vereinbarten Beitrag.

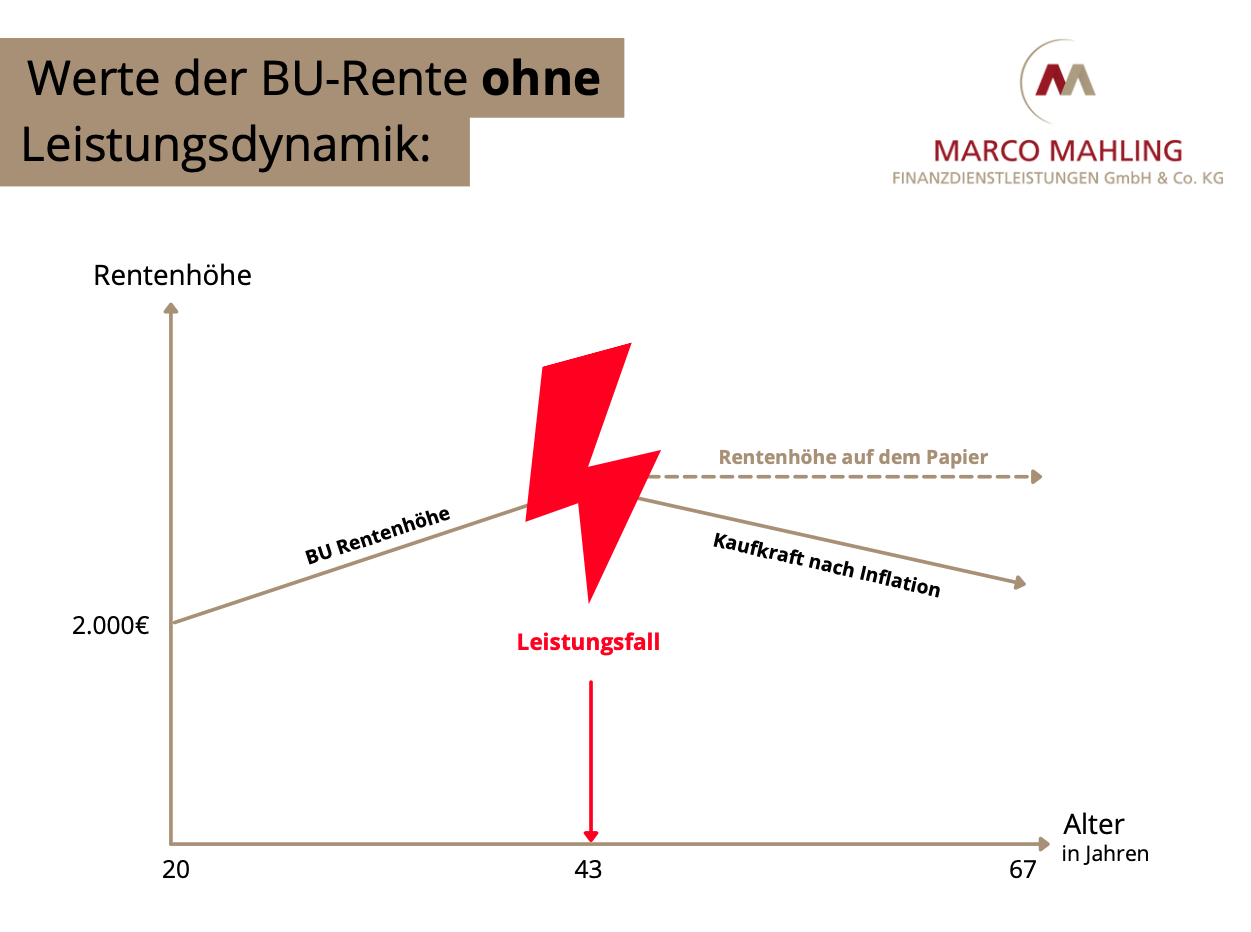

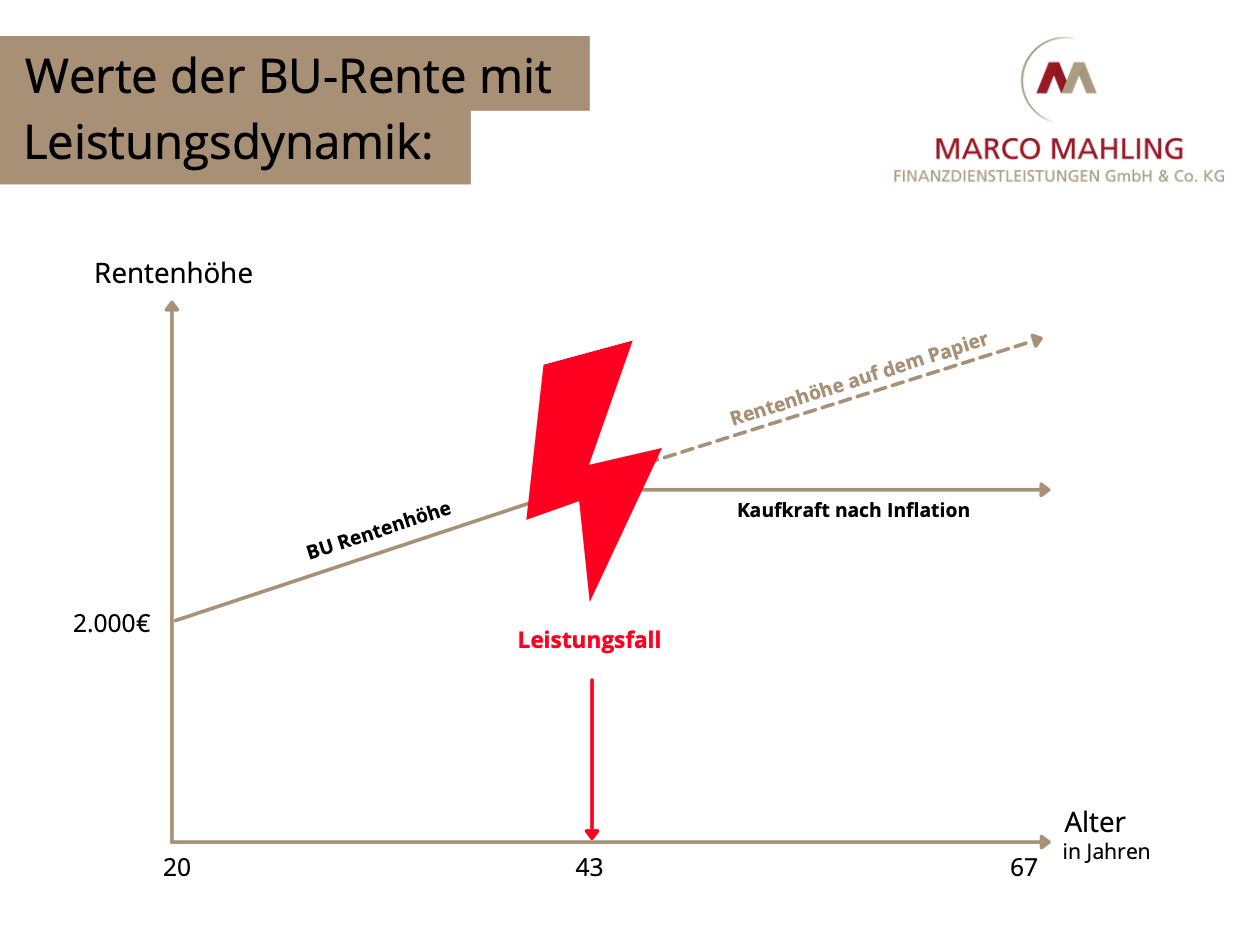

Was man aber nicht bedenkt: Die Leistungsdynamik dient auch zum Inflationsausgleich.Eine Leistungsdynamik dient immer zum Ausgleich des Kaufkraftverlustes. Bezugnehmend auf unser Bespiel haben die angeführten 2.000 Euro in einigen Jahren sicherlich eine geringere Kaufkraft als heute. Vom Arbeitgeber erhält man in der Regel regelmäßige Gehaltserhöhungen, welche zumindest die Inflation ausgleichen. Warum sollte das also nicht auch bei der BU-Rente der Fall sein?

Die Idee der garantierten Rentensteigerung im Leistungsfall ist somit auf jeden Fall schon mal eine gute Sache und dürfte auch nachvollziehbar sein. Aber lassen Sie uns einmal einen Blick auf eine Grafik werden, wie sich die BU-Rente ohne eine Leistungsdynamik sowie nicht garantierten Überschüssen theoretisch entwickeln würde:

2. Was ist der Unterschied zwischen Beitragsdynamik und Leistungsdynamik?

Die Begrifflichkeit Beitragsdynamik und Leistungsdynamik werden oftmals verwechselt. Wo genau liegt der Unterschied?

Die Beitragsdynamik in der BU greift vor dem, die Leistungsdynamik im Leistungsfall. Die Beitragsdynamik zu Beginn als Option kostet keinen Mehrpreis. Die Aufschläge bei der Leistungsdynamik hingegen sind schon erheblicher.

Beide Formen der Dynamik unterscheiden sich im Detail sehr und spielen daher bei der passenden Konfiguration eine erhebliche Rolle. Ich rate daher die Beitragsdynamik immer so hoch wie möglich anzusetzen (idealerweise bei fünf Prozent). Man kann diese bei den meisten Anbietern mittlerweile unbegrenzt oft widersprechen, so dass man relativ flexibel ist.

Bezüglich der Leistungsdynamik müssen Sie sich bereits beim Antrag für die Berufsunfähigkeits-Versicherung auf einen Wert festlegen. Dieser kann – zumindest nach oben – während der Laufzeit nur mit einer erneuten umfangreichen Gesundheitsprüfung geändert werden. Die Entscheidung für eine passende garantierte Rentensteigerung kann also eine Entscheidung für Jahrzehnte sein. Im Gegensatz dazu besteht bei der Beitragsdynamik jedes Jahr die theoretische Möglichkeit einer Nichtannahme (wovon ich aber dringend abrate).

3. Gibt es Überschüsse im Leistungsfall in der BU?

Ja, es gibt Überschüsse in der Berufsunfähigkeits-Versicherung:

- direkt bei Vertragsabschluss

- während der gesamten Vertragslaufzeit ohne Leistungsfall

In der BU gibt es den Netto- (Zahlbeitrag) sowie den Bruttobeitrag. Ich favorisiere in der Regel immer die Überschussbeteiligung, welche Ihnen durch die Zahlung des Nettobetrages sofort zu Gute kommt.

Das sieht bei der LV 1871 z.B. so aus:

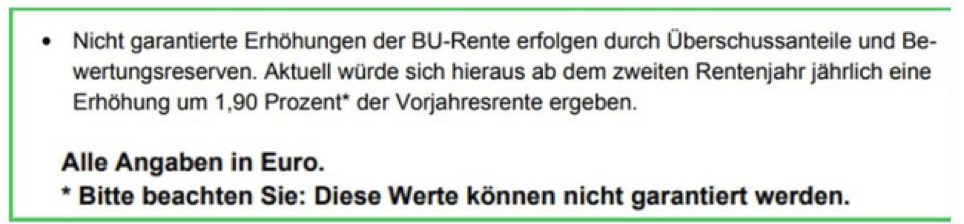

Als versicherter Kunde profitieren Sie aber auch von Überschüssen im Leistungsfall. Bei der LV 1871 hätte dies für das Jahr 2021 so ausgesehen:

Wären Sie Ende 2020 bei der Gesellschaft berufsunfähig geworden und hätten eine Absicherung von 2.000 Euro, so würde sich diese um 1,9 Prozent oder umgerechnet um 38 Euro auf 2.038 Euro erhöhen. Würde die Überschussbeteiligung im Leistungsfall im Jahr 2022 identisch bleiben, dann kommt der Wert auch im Folgejahr oben drauf. Im Leistungsfall können bisherige Erhebungen nicht mehr gestrichen werden, sondern bleiben bestehen.

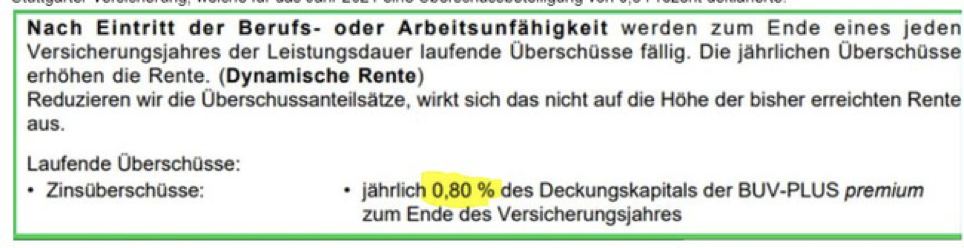

Das oben aufgeführte Beispiel wurde mit einem sehr hohen Wert berechnet. Ein anderes Bespiel sehen Sie nachfolgend anhand der Stuttgarter Versicherung, welche für das Jahr 2021 eine Überschussbeteiligung von 0,8 Prozent ansetzte.

Ich möchte betonen, dass die Werte nicht garantiert sind und sinken tendenziell seit Jahren. Der Konkurrenzkampf in der BU ist mittlerweile sehr groß. Der Preisdruck nimmt zu. Die Überschüsse im Leistungsfall sinken, worüber die Gesellschaften wenig bzw. kaum sprechen und dies somit auch kaum Jemand weiß.

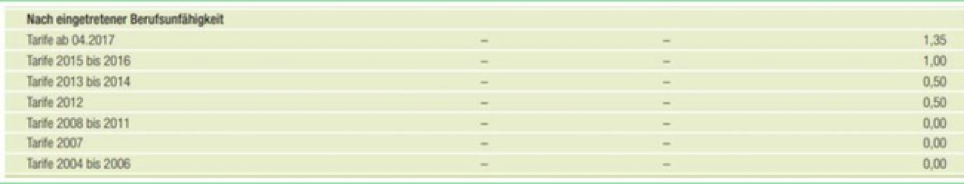

Im Geschäftsbericht 2019 der Hannoverschen bzw. VHV sieht man deutlich, dass die Überschussbeteiligung durchaus auch auf null Prozent fallen kann:

Haben Sie einen Vertrag vor dem Jahr 2011 abgeschlossen, gibt es keinerlei Überschüsse bzw. Steigerung. Langjährige Bestandskunden kommen leider schlechter weg als Neukunden.

Sehen Sie sich gerne einmal nachfolgend die aktuellen Entwicklungen der Überschüsse im BU Leistungsfall an:

| Gesellschaft | Überschüsse 2020 | Überschüsse 2021 | Überschüsse 2022 | Überschüsse 2023 |

| LV 1871 | 1,9 % | 1,9 % | 2,55 % | 2,55 % |

| Volkswohl Bund | 1,5 % | 1,35 % | 2,0 % | 2,35 % |

| Bayerische | 1,6 % | 1,6 % | 2,25 % | 2,45 % |

| Baloise (ehem. Baloise) | 1,25 % | 1,1 % | 1,75 % | 1,75 % |

| Stuttgarter | 1,1 % | 0,8 % | 1,45 % | 1,45 % |

| Signal Iduna | 1,26 % | 1,22 % | 1,4 % | 2,25 % |

| AXA | 2,0 % | 1,7 % | 2,1 % | 2,1 % |

| 1,9 % | 1,7 % | 2,35 % | 2,5 % | |

| Barmenia | 1,6 % | 1,1 % | 1,75 % | 1,75 % |

Continentale | 1,4 % | 1,2 % | 1,2 % | 2.05 % |

| Generali (vorher Aachen Münchener) | 0,6 % | 0,4 % | 0,65 % | 0,65 % |

| 1,7 % | 1,7 % | 2,15 % | 2,15 % | |

| 1,53 % | 1,53 % | 1,98% | 1,98 % | |

| 1,2 % | 1,35 % | 0,55 % | 1,35 % | |

| Nürnberger | 1,45 % | 1,45 % | 2,1 % | 2,1 % |

| Canada Life | 0,0 % | 0,0 % | 0 % | 0,0 % |

| Debeka | – | – | 0,9 % | 1,25 % |

| Württembergische | – | – | 1,75 % | 2,17 % |

| Münchener Verein | – | – | 0,1 % | 0,1 % |

| Helvetia | – | – | 1,25 % | 1,25 % |

| Zurich | – | – | 1,55 % | 1,55 % |

| Dialog | – | – | 1,35 % | 1,35 % |

| Gothaer | – | – | 1,55 % | 1,87 % |

| Swiss Life | – | – | – | 1,70 % |

| Ergo | – | – | – | 1,05 % |

| Cosmos | – | – | – | 1,55 % |

| Universa | – | – | – | 1,50 % |

| Hanse Merkur | – | – | – | 1,75 % |

| VPV | – | – | – | 1,65 % |

| WWK | – | – | – | 1,85 % |

| HUK24 | – | – | – | 1,55 % |

Die Überschüsse auf ein Jahr gesehen sind größtenteils gefallen. Die Canada Life stellt eine Besonderheit bei den Überschüssen dar, denn die Canada Life bietet keine Überschüsse an, da der Nettobeitrag identisch mit dem Bruttobeitrag ist.

Das hat zur Folge, dass im Leistungsfall auch keine Überschüsse weitergegeben werden können. Bei der Canada Life ist es daher anzuraten, eine Leistungsdynamik in der BU mit einzubauen.

Da die Überschüsse sich seit einigen Jahren eher im Sinkflug befinden, wird eine feste und garantierte Rentensteigerung im Leistungsfall immer wichtiger – vor allem bei zu niedrig angesetzten Renten, wie z.B. bei Schülern oder Studenten. Leider fallen die regelmässigen Überschüsse bei einigen Gesellschaften sehr gering aus, Tendenz weiter sinkend.

4. Was kostet eine Leistungsdynamik in der Berufsunfähigkeits-Versicherung?

Leider ist die garantierte Rentensteigerung im Leistungsfall keine günstige Option. Der Mehrpreis liegt bei sechs bis zehn Prozent pro einem Prozent Steigerung, abhängig von Eintrittsalter und Gesellschaft. Dieser Mehrpreis muss bereits ab dem ersten Tag bezahlt werden.

Nachfolgend finden Sie unterschiedliche Beispielsberechnungen:

A: Maschinenbauingenieur (35 Jahre) mit 2.000 Euro BU Rente und bis 67 Jahre ohne und mit zwei Prozent Leistungsdynamik

| Gesellschaft | ohne Leistungsdynamik | mit Leistungsdynamik |

| Baloise |

65,99 Euro |

75,35 Euro |

| Bayerische |

68,47 Euro |

78,42 Euro |

| LV 1871 |

71,32 Euro |

80,67 Euro |

|

76,23 Euro |

86,34 Euro | |

|

76,47 Euro |

86,18 Euro | |

| Swiss Life (Metallrente) |

77,23 Euro |

89,66 Euro |

|

78,89 Euro |

91,54 Euro | |

|

80,94 Euro |

92,95 Euro | |

|

81,45 Euro |

91,90 Euro | |

| Continentale |

89,06 Euro |

99,64 Euro |

|

94,90 Euro |

110,48 Euro | |

|

97,16 Euro |

112,04 Euro |

B: Schüler am Gymnasium (13 Jahre) mit 1.000 mtl. BU-Rente, Endalter 67 Jahre ohne und mit zwei Prozent garantierter Rentensteigerung

|

Gesellschaft |

ohne Leistungsdynamik |

mit Leistungsdynamik |

| LV 1871 |

35,44 Euro |

41,38 Euro |

|

43,91 Euro |

max. 1 % möglich | |

|

44,84 Euro |

52,07 Euro | |

|

45,07 Euro |

52,32 Euro | |

|

46,93 Euro |

57,36 Euro | |

|

48,46 Euro |

57,31 Euro | |

| Baloise |

51,72 Euro |

60,77 Euro |

|

51,86 Euro |

62,30 Euro |

Die garantierte Rentensteigerung im Leistungsfall in jungem Alter ist prozentual etwas teurer als wenn man schon fest im Erwerbsleben mit Mitte 30 steht. Das Verhältnis zueinander mit einer Steigerung von einem oder auch drei Prozent Leistungsdynamik bleibt gleich und kann somit linear nach oben und nach unten gezogen werden.

Auswirkung der Leistungsdynamik auf die BU-Rente

Ich möchte Ihnen nachfolgend den Verlauf von jeweils ein, zwei und drei Prozent – ausgehend von 1.500 Euro monatlich (=18.000 Euro p.a.) an einer 41 Jahre Beispielsperson aufzeigen. Da ich einen Vertragsabschluss in jungen Jahren als absolut sinnvoll erachte, sehen Sie einen entsprechend langen Verlauf.

|

1 % Leistungsdynamik |

2 % Leistungsdynamik |

3 % Leistungsdynamik | |

|

1. Jahr |

18.000,00 € |

18.000,00 € |

18.000,00 € |

|

2. Jahr |

18.180,00 € |

18.360,00 € |

18.540,00 € |

|

3. Jahr |

18.361,80 € |

18.727,20 € |

19.096,20 € |

|

4. Jahr |

18.545,42 € |

19.101,74 € |

19.669,09 € |

|

5. Jahr |

18.730,87 € |

19.483,78 € |

20.259,16 € |

|

6. Jahr |

18.918,18 € |

19.873,45 € |

20.866,93 € |

|

7. Jahr |

19.107,36 € |

20.270,92 € |

21.492,94 € |

|

… |

… |

… |

… |

|

18. Jahr |

21.317,48 € |

25.204,35 € |

29.751,26 € |

|

19. Jahr |

21.530,65 € |

25.708,43 € |

30.643,80 € |

|

20. Jahr |

21.745,96 € |

26.222,60 € |

31.563,11 € |

|

21. Jahr |

21.963,42 € |

26.747,05 € |

32.510,00 € |

|

22. Jahr |

22.183,05 € |

27.281,99 € |

33.485,30 € |

|

23. Jahr |

22.404,89 € |

27.827,63 € |

34.489,86 € |

|

24. Jahr |

22.628,93 € |

28.384,19 € |

35.524,56 € |

|

… |

… |

… |

… |

|

35. Jahr |

25.246,39 € |

35.292,17 € |

49.174,30 € |

|

36. Jahr |

25.498,85 € |

35.998,01 € |

50.649,52 € |

|

37. Jahr |

25.753,84 € |

36.717,97 € |

52.169,01 € |

|

38. Jahr |

26.011,38 € |

37.452,33 € |

53.734,08 € |

|

39. Jahr |

26.271,49 € |

38.201,38 € |

55.346,10 € |

|

40. Jahr |

26.534,21 € |

38.965,41 € |

57.006,49 € |

|

41. Jahr |

26.799,55 € |

39.744,71 € |

58.716,68 € |

Wie hier deutlich wird, macht ein Prozent Unterschied über die Jahre einen gehörigen Unterschied aus. In der Leistungsphase zeigt sich der Unterschied zwischen ein Prozent und drei Prozent jähriger Steigerung in der Leistungsphase sehr deutlich. Eine hohe Leistungsdynamik ist somit sinnvoll, je länger die Berufsunfähigkeit anhält, desto sinnvoller eine hohe Leistungsdynamik.

5. Ersetzt eine Leistungsdynamik eine zu geringe Rentenhöhe?

Einige Kunden und Verbraucher sind der Überzeugung, dass eine BU von 1.000 Euro genügt. Doch zu gering angesetzte BU-Renten sind ein Problem. Eine Leistungsdynamik ersetzt keine zu niedrig angesetzte BU-Rentenhöhen, denn bei Berufsunfähigkeit benötigen Sie jetzt und in den kommenden Jahren das Geld.

Im Gegensatz zu einer höheren BU-Rente beginnt erst nach einigen Jahren eine Leistungsdynamik seine Wirkung zu entfalten, denn die meisten BU-Leistungsfälle dauern im Durchschnitt sechs bis acht Jahre. Ich rate meinen Kunden stets eine höhere BU-Rente einer Leistungsdynamik vorzuziehen. Bitte sehen Sie sich dazu das nachfolgende Beispiel an:

Ein Controller möchte sich in der BU für 2.000 Euro ohne Leistungsdynamik versichern. Zum Vergleich stelle ich einen fast identischen Zahlbeitrag von 82,06 Euro (+-1 Cent), wie er mit zwei Prozent Leistungsdynamik wäre. Die Überschüsse setze ich hier von einem Prozent an.

Wie bereits erläutert, gibt es die Überschneidung erst in Jahr acht.

|

2 % Leistungsdynamik + 1% Überschussbeteiligung |

1 % Überschussbeteiligung | |

|

1. Jahr |

1.755,00 € |

2.000,00 € |

|

2. Jahr |

1.807,65 € |

2.020,00 € |

|

3. Jahr |

1.861,88 € |

2.040,20 € |

|

4. Jahr |

1.917,74 € |

2.060,60 € |

|

5. Jahr |

1.975,27 € |

2.081,21 € |

|

6. Jahr |

2.034,53 € |

2.102,02 € |

|

7. Jahr |

2.095,56 € |

2.123,04 € |

|

8. Jahr |

2.158,43 € |

2.144,27 € |

|

9. Jahr |

2.223,18 € |

2.165,71 € |

|

10. Jahr |

2.289,88 € |

2.187,37 € |

Ich rate stets dazu, vor Abschluss zuerst eine Analyse zu machen, denn zu Beginn sollten Sie so viel BU-Rente wie möglich absichern, welche Ihnen ein sorgenfreies Leben auch nach Abzug der Beiträge für die Kranken-Versicherung – egal ob GKV oder PKV und der privaten Altersvorsorge (nachdem Sie im BU-Leistungsfall keinen Cent mehr in die gesetzliche Rentenversicherung einzahlen) ermöglicht.

6. Ab wann ist eine Leistungsdynamik in der Berufsunfähigkeits-Versicherung sinnvoll?

Wenn zu Beginn keine auskömmliche BU-Rente vereinbart wurde, halte ich eine Leistungsdynamik für praktisch alternativlos. Dies trifft insbesondere in folgenden vier Konstellationen zu:

- Bei der BU-Absicherung eines Berufes mit einem normalen Gehalt (bis zu 2.000 Euro BU-Absicherung)

- Während der Ausbildung sind oftmals nur 1.000-1.500 Euro möglich

- Im Studium (maximal 1.500-2.000 Euro)

- Als Schüler mit einer Absicherung von maximal 1.100-1.500 Euro

Es geht klar hervor, dass nicht von Anfang an eine so hohe BU-Rente, welche ein aus finanzieller Sicht sorgenfreies Leben erlauben und den künftigen Status absichern würde, möglich ist. Im Idealfall kommen zu einem späteren Zeitpunkt einmal massive Nachversicherungsgarantien und natürlich auch teilweise die Beitragsdynamik mit dazu, aber dies dauert eben. Wenn Sie bereits voll im Berufsleben stehen und eine BU-Rente in Höhe von 4.000 Euro vereinbaren möchten und können, so wären einmal alle grundlegenden Lebenshaltungskosten gedeckt.

7. Wie hoch kann eine Leistungsdynamik eingeschlossen werden in der BU?

Der Standard liegt hier bei ca. drei Prozent. Die meisten Anbieter von BU-Versicherungen offerieren ausschließlich feste Prozentsätze mit ein, zwei und drei Prozent. Bei wenigen gibt es auch die Möglichkeit von 0,5er Schritten oder gar 0,1er Schritten (z.B. bei der Alten Leipziger Berufsunfähigkeits-Versicherung). Die Bayerische bietet eine garantiere Rentenversicherung von maimal zwei Prozent an, die Condor-Versicherung sogar von bis zu fünf Prozent.

8. Fazit zur Leistungsdynamik in der Berufsunfähigkeits-Versicherung

Zu Allererst ist es wie gesagt wichtig, eine Analyse zu machen bevor Sie eine Entscheidung treffen. Diese richtet sich nach der maximalen finanziellen Angemessenheit sowie dem Endalter von 67 Jahren. Eine garantierte Rentensteigerung im Leistungsfall kann dann auf jeden Fall in Ihrem Persönlichen BU-Vertrag mit eingebracht werden. Im Anschluss können wir über die Arbeitsunfähigkeitsklausel / Gelbe Schein Regelung nachdenken.

Zu beachten gilt grundsätzlich, dass für manche Berufsgruppen aufgrund mangelnder möglicher Absicherungshöhen eine Leistungsdynamik unbedingt notwendig ist.

9. Fragen? Kontaktieren Sie mich!

Haben Sie Fragen zur Leistungsdynamik bei einer Berufsunfähigkeits-Versicherung? Ich stehe Ihnen jederzeit zur Verfügung und berate Sie gerne. Nutzen Sie einfach mein Kontaktformular, indem Sie auf den nachfolgenden Button klicken.