Berufsunfähigkeit und Berufsunfähigkeits-Versicherung

Wird jemand plötzlich berufsunfähig, kann dies das gesamte Leben auf den Kopf stellen. Zu den gesundheitlichen Belastungen sowie der erheblichen Umstellung des Alltags sollte der Betroffene nicht auch noch mit finanziellen Sorgen und Ängsten zu kämpfen haben. Hier kommt die Berufsunfähigkeitsversicherung ins Spiel.

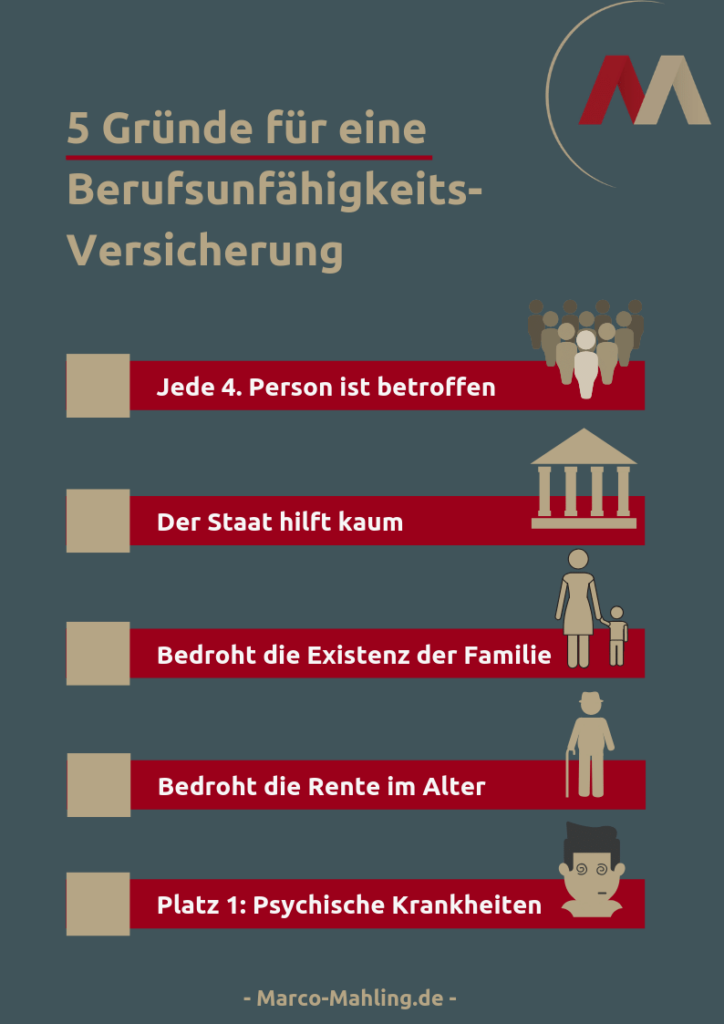

Eine gesetzliche Absicherung gegen Arbeitsunfähigkeit besteht seit einigen Jahren nicht mehr. Tatsächlich ist nur noch die Erwerbsunfähigkeit im Rahmen einer Erwerbsminderungsrente abgesichert. Daher ist die private Vorsorge umso wichtiger, die den Betroffenen für den Zeitraum bis zum Beginn der gesetzlichen Altersrente finanziell auffängt. Wer jedoch keine vorbeugenden Maßnahmen getroffen hat, geht das Risiko ein, Bürgergeld, ehemals Arbeitslosengeld II, beziehen zu müssen und in eine monetäre Schieflage zu geraten.

In diesem Beitrag soll es um die verschiedenen Leistungen der Versicherer gehen. Ebenfalls erfahren Sie, welche Kriterien Sie bei der Wahl des Versicherers und vor Abschluss einer Berufsunfähigkeitsversicherung (BU) beachten müssen. Die BU ist Vertrauenssache und kann Sie Ernstfall vor massiven Problemen schützen. Daher lege ich Ihnen ans Herz, sich etwas Zeit für eine persönliche Beratung hinsichtlich der Berufsunfähigkeitsversicherung zu nehmen. Gerne führe ich ein kostenloses telefonisches Beratungsgespräch mit Ihnen. Denn: Eine optimale Absicherung ist nicht nur für Sie, sondern auch für Ihre Familie von großem Vorteil.

Kostenfreies Erstgespräch gewünscht?

Berufsunfähigkeitsversicherung - Ein Überblick

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenWie finden Sie die richtige Absicherung gegen Berufsunfähigkeit?

Laden Sie sich meinen Leitfaden mit den wichtigsten Handlungshilfen für die Selektion einer geeigneten Absicherung gegen Berufsunfähigkeit herunter, das erleichtert Ihnen die Auswahl:

Unterscheidung: Berufsunfähigkeit und Erwerbsunfähigkeit

Um Berufsunfähigkeit mit all ihren Folgen zu verstehen, muss diese zunächst von der Erwerbsunfähigkeit und der Erwerbsminderungsrente abgegrenzt werden. Die Unterscheidung erfolgt hier nach dem Prognosezeitraum bzw. dem möglichen Wiedererlangen der Arbeitskraft während oder nach diesem Zeitraum. Wird jemand in die Lage versetzt, aufgrund gesundheitlicher Belastungen seinen Beruf nicht mehr ausüben zu können, so muss der behandelnde Arzt eine Prognose abgeben, wie lange der Versicherte voraussichtlich ausfällt. Dieser Prognosezeitraum muss mindestens sechs Monate betragen. Je nach Versicherung liegt der Zeitraum zwischen der Mindestanzahl von sechs Monaten und höchstens drei Jahren. Berufsunfähigkeit bedeutet also nicht, dass der Betroffene nie wieder arbeiten kann. Vielmehr kann er in seinem bisherigen Beruf nicht mehr arbeiten, aber durchaus andere Tätigkeiten übernehmen. Anders sieht es bei der Erwerbsunfähigkeit aus: Hier ist derjenige nicht mehr in der Lage, irgendeinen Beruf auszuüben.

Teilweise und volle Berufsunfähigkeit

Weiter wird zwischen teilweiser und der voller Berufsunfähigkeit unterschieden. Unter der teilweisen Berufsunfähigkeit versteht man die Verminderung der Berufsfähigkeit um mindestens fünfzig Prozent. Die volle Berufsunfähigkeit ist dann gegeben, wenn eine Rückkehr in den bisherigen Beruf im Rahmen des Prognosezeitraums jedenfalls nur stundenweise undenkbar ist.Verweisung seitens der Berufsunfähigkeitsversicherung

Wird ein Versicherungsnehmer berufsunfähig, aber nicht erwerbsunfähig, kann er je nach Einzelfall zur Ausübung einer anderen Tätigkeit verwiesen werden. Voraussetzung hierfür ist, dass die Verweisung in den “neuen” Beruf sozial zumutbar ist und fachlich sowie gesundheitlich vom Versicherten bewältigt werden kann. Ist dies der Fall und der Betroffene kann einen alternativen Beruf ausüben, so kann die Feststellung der Berufsunfähigkeit seitens der Berufsunfähigkeitsversicherung abgelehnt werden. Die Umgestaltung des Berufslebens ist ein einschneidendes Erlebnis für jeden, daher beschäftigen sich die Gerichte immer wieder mit der Frage, wann eine Verweisung zulässig ist. Das Bundessozialgericht hat daher Grundsätze über die Zumutbarkeit der Verweisung etabliert: Tätigkeiten, welche die gleiche Qualifikationsstufe wie der vorherige Arbeitsplatz aufweisen, gelten regelmäßig als zumutbar. Auch eine unmittelbar geringere Qualifikationsstufe ist dem Berufsunfähigen zumutbar.Erwerbsunfähigkeit

Auch bei den Voraussetzungen für die gesetzliche Erwerbsminderungsrente unterscheidet man zwischen der vollen und teilweisen Erwerbsunfähigkeit. Bei Erstgenannter liegt die mögliche Arbeitszeit bei unter drei Stunden, bei der teilweisen Erwerbsunfähigkeit hingegen bei mindestens drei Stunden und maximal sechs Stunden. Die Erwerbsunfähigkeitsrente ist über die gesetzliche Rentenversicherung abgedeckt.Ursachen für Berufsunfähigkeit

Fest steht: Krankheiten können jeden treffen und gehören flapsig gesagt zu den “Lebensrisiken”. Neben körperlichen Erkrankungen, Unfällen, Behinderungen, Invalidität und dem Kräfteverfall sind auch immer öfter psychische Erkrankungen für die Abkehr vom Berufsalltag wie ihn der Versicherungsnehmer bislang kannte maßgeblich. Während Herz- und Gefäßerkrankungen eher mit fortschreitendem Alter auftreten, kommen Unfälle bei jüngeren Erwachsenen öfter vor. Die häufigsten Ursachen sind:

Fest steht: Krankheiten können jeden treffen und gehören flapsig gesagt zu den “Lebensrisiken”. Neben körperlichen Erkrankungen, Unfällen, Behinderungen, Invalidität und dem Kräfteverfall sind auch immer öfter psychische Erkrankungen für die Abkehr vom Berufsalltag wie ihn der Versicherungsnehmer bislang kannte maßgeblich. Während Herz- und Gefäßerkrankungen eher mit fortschreitendem Alter auftreten, kommen Unfälle bei jüngeren Erwachsenen öfter vor. Die häufigsten Ursachen sind:

- Unfälle

- Herz- und Gefäßerkrankungen, Schlaganfälle

- Krebs

- Erkrankungen des Bewegungs- und Skelettapparates

- Nervenleiden

- Psychische Erkrankungen, Depressionen und Verhaltensstörungen

Sie sehen gerade einen Platzhalterinhalt von Standard. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf den Button unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Weitere InformationenBetroffene Berufs- und Altersgruppen

Es sind beängstigende Zahlen, aber jeder vierte Berufstätige wird zu einem Zeitpunkt in seinem Leben zumindest vorübergehend arbeitsunfähig. Personen, die körperlich anstrengenden Berufen nachgehen, nehmen am häufigsten Leistungen der Berufsunfähigkeitsversicherung in Anspruch. Besonders herauszuheben ist hier die Berufsgruppe der Dachdecker, Krankenpfleger, Schlachter, Tiefbauer und Maurer. Sie belegen im Top 10 Ranking die Plätze ein bis fünf. Während diese Zahlen wohl wenig überraschend sind, rechnen viele nicht damit, dass der siebte Platz im Ranking an Sozialarbeiter geht. Hier sorgt vor allem die psychische Belastung und der teils massive Druck, der auf ihnen liegt, für den Wegfall der Fähigkeit des Versicherungsnehmers, seine Tätigkeit weiterhin auszuüben. So ist die Inanspruchnahme des Versicherungsgebers aufgrund psychischer Erkrankungen in den Jahren 2008 bis 2014 um 11,49% gestiegen. Die meisten Berufsunfähigen sind zwischen 56 und 60 Jahre alt ist. Gerade bezüglich des Eintrittsalters in die Rente werden diese Zahlen noch wichtig werden.Die richtige Berufsunfähigkeitsversicherung abschließen

Um Ihnen eine praxisnahe Hilfestellung bei der Wahl einer geeigneten Berufsunfähigkeitsversicherung an die Hand zu geben, habe ich einen Leitfaden mit den wichtigsten Eckpunkten erstellt. ! Gesetzliche Versicherungen sichert nicht gegen Berufsunfähigkeit ab ! Als im Jahr 2001 die Agenda 2010 in Kraft trat, wurde die gesetzliche Berufsunfähigkeitsversicherung abgeschafft. Grund hierfür sei das Fehlen einer existenziellen Notlage, soweit der Betroffene einer anderen Tätigkeit nachgehen könne. Hiervon ausgenommen sind hier folgende Personengruppen:- Gesetzlich versicherte Personen, die vor dem 31. Dezember 2012 bereits eine Berufsunfähigkeitsrente bezogen haben.

- Gesetzlich versicherte Personen, die vor dem 02. Januar 1961 geboren wurden und erst nach dem 31. Dezember 2000 berufsunfähig wurden.

Berufsunfähigkeitsversicherung: Nur privat möglich

Die Berufsunfähigkeitsversicherung kann sowohl als selbstständige, als auch als kombinierte Versicherung abgeschlossen werden. Beliebte Kombinationsmöglichkeiten zur BU-Versicherung sind etwa eine Risiko- und Lebensversicherung oder eine Kapital- und Rentenversicherung. Auch Aktien- und Rentenfonds sowie betriebliche Rentenversicherungen werden sehr gerne mit dem Berufsunfähigkeitsschutz zusammengelegt. Die Paarung mit einer Erwerbsunfähigkeitsversicherung kommt jedoch am häufigsten vor. Für Fragen nach den verschiedenen Möglichkeiten am Versicherungsmarkt und welche Art der BU Absicherung die richtige für Sie ist, bin ich als Versicherungsmakler gerne jederzeit persönlich für Sie da. Kontaktieren Sie mich daher jederzeit per E-Mail oder telefonisch. Um im Versicherungsfall eine BU-Rente ausbezahlt zu bekommen, muss die Berufsunfähigkeit durch ein ärztliches Gutachten bestätigt werden. Der bereits genannte Prognosezeitraum liegt in der Regel zwischen sechs Monaten und drei Jahren. Kommt der untersuchende Arzt zu dem Ergebnis, dass der Versicherungsnehmer innerhalb des entsprechenden Zeitraums seine Arbeitskraft in seinem Beruf voraussichtlich nicht ausüben kann, gilt der Betroffene als berufsunfähig. Ein Anspruch besteht erst ab mindestens 50 Prozent Berufsunfähigkeit.Vertragsinhalt der Berufsunfähigkeitsversicherung

Wer sich auf die Suche nach der richtigen Berufsunfähigkeitsversicherung begibt, merkt schnell, dass der Versicherungsmarkt eine Vielzahl an Optionen bietet. Um sich zwischen all den Berufsunfähigkeitsversicherungen richtig zu entscheiden, ist es maßgeblich, sich einen Überblick zu verschaffen, den Versicherungsschutz zu verstehen, den BU Tarif verschiedener Anbieter einzusehen und diese einem Vergleich zu unterziehen.

Wenn der Betroffene einen Unfall oder eine Krankheit erleidet oder aus anderen gesundheitlichen Gründen nicht mehr in seinem bisherigen Unternehmen arbeiten kann und einen Berufswechsel nicht hinnehmen will, muss er sich auf den Versicherungsschutz verlassen können. Eckdaten, die wichtig für den Vergleich sind:

Wer sich auf die Suche nach der richtigen Berufsunfähigkeitsversicherung begibt, merkt schnell, dass der Versicherungsmarkt eine Vielzahl an Optionen bietet. Um sich zwischen all den Berufsunfähigkeitsversicherungen richtig zu entscheiden, ist es maßgeblich, sich einen Überblick zu verschaffen, den Versicherungsschutz zu verstehen, den BU Tarif verschiedener Anbieter einzusehen und diese einem Vergleich zu unterziehen.

Wenn der Betroffene einen Unfall oder eine Krankheit erleidet oder aus anderen gesundheitlichen Gründen nicht mehr in seinem bisherigen Unternehmen arbeiten kann und einen Berufswechsel nicht hinnehmen will, muss er sich auf den Versicherungsschutz verlassen können. Eckdaten, die wichtig für den Vergleich sind:

- Die Höhe der privaten Berufsunfähigkeitsrente, also der monatlichen Leistungszahlung. Diese sollten idealerweise mindestens bei 80 bis 90 Prozent des Nettoeinkommens oder 60 Prozent des Bruttoeinkommens liegen. Eine BU-Rente unter 1.000 Euro ergibt hingegen wenig Sinn.

- Die Versicherungsdauer, also der Zeitpunkt, bis zu dem der Versicherungsfall eintreten muss. Hier kann festgelegt sein, dass der Versicherungsfall vor dem 55. Lebensjahr eintreten muss. So kann der Beitrag nach unten korrigiert werden. Vorsicht ist geboten: Die meisten Berufsunfähigen sind in der Regel zwischen 56 und 60 Jahre alt. Der Betroffene müsste also die Zeit bis zum Eintritt in die Rente finanziell anderweitig (durch Frührente o.ä.) überbrücken, da das Arbeitseinkommen ja wegfällt.

- Das Eintrittsalter in die Berufsunfähigkeitsversicherung.

- Das Alter, bis zu dem die BU-Rente ausgezahlt wird. Die Empfehlung liegt hier regelmäßig bei 67 Jahren, im Anschluss übernimmt die gesetzliche Rente.

- Rückwirkende Leistungen für den Fall, dass die Feststellung der Berufsunfähigkeit nicht unmittelbar geklärt werden kann bzw. wenn der Prognosezeitraum anfänglich nicht final absehbar ist.

- Die Nachsicherungsgarantie meint die Möglichkeit, den BU Tarif anzupassen, wenn sich die persönlichen Umstände ändern und der Versicherungsnehmer beispielsweise heiratet. Hier ist eine Erhöhung der Rente ratsam.

- Karenzzeit / Sperrfrist: Ab welchem Zeitpunkt nach Abschluss einer Berufsunfähigkeitsversicherung werden die Leistungen gewährt?

- Wegfall der Beitragszahlungen im Versicherungsfall.

Gesundheitsfragen der Versicherungen

Wer Interesse an einer Berufsunfähigkeitsversicherung hat, muss vor Vertragsschluss umfangreiche Gesundheitsfragen beantworten, welche auch eine wichtige Rolle in der Beitragsbemessung spielen. Der Fragebogen wird von der BU genauestens geprüft. Um die Genauigkeit der Angaben zu gewährleisten ist es ratsam, die Fragebögen gemeinsam mit seinem Arzt auszufüllen.

Auch eine anschließende Rücksprache mit dem Versicherungsmakler ist sinnvoll. Werden hier – bewusst oder unbewusst – falsche Angaben gemacht, kann dies zu einem späteren Leistungsausschluss führen, durch welchen der Kunde den Versicherungsschutz verliert und im schlimmsten Fall unberechtigt erhaltene Leistungen zurückzahlen muss.

Welche Fragen genau gestellt werden können Sie diesem Beitrag entnehmen: Gesundheitsfragen, die beim Abschluss einer Berufsunfähigkeitsversicherung gefragt werden.

Wer Interesse an einer Berufsunfähigkeitsversicherung hat, muss vor Vertragsschluss umfangreiche Gesundheitsfragen beantworten, welche auch eine wichtige Rolle in der Beitragsbemessung spielen. Der Fragebogen wird von der BU genauestens geprüft. Um die Genauigkeit der Angaben zu gewährleisten ist es ratsam, die Fragebögen gemeinsam mit seinem Arzt auszufüllen.

Auch eine anschließende Rücksprache mit dem Versicherungsmakler ist sinnvoll. Werden hier – bewusst oder unbewusst – falsche Angaben gemacht, kann dies zu einem späteren Leistungsausschluss führen, durch welchen der Kunde den Versicherungsschutz verliert und im schlimmsten Fall unberechtigt erhaltene Leistungen zurückzahlen muss.

Welche Fragen genau gestellt werden können Sie diesem Beitrag entnehmen: Gesundheitsfragen, die beim Abschluss einer Berufsunfähigkeitsversicherung gefragt werden.

Inhalt des Gesundheitsfragebogens

Relevant sind insbesondere Fragen nach einer bestehenden Krankheit, anderen Störungen sowie Beeinträchtigungen und Beschwerden. Gleichermaßen werden Drogenabhängigkeit, ärztliche Untersuchungen und Behandlungen sowie Beratungen innerhalb der letzten fünf Jahre abgefragt. Auch interessiert sich die Berufsunfähigkeitsversicherung für Krankenhausaufenthalte im Laufe der letzten 10 Jahre. Wer einen Unfall erlitt oder aus anderen gesundheitlichen Gründen in der Vergangenheit auch nur kurzfristig seinen Beruf nicht mehr ausüben konnte, muss dies ebenfalls angeben. Auf Grundlage dieser Angaben entscheidet die Berufsunfähigkeitsversicherung, ob der Antragssteller aufgenommen wird oder nicht. Die BU kann bei Vorliegen bestimmter Vorerkrankungen den Versicherungsschutz grundsätzlich ausschließen. Auch eine allumfängliche Ablehnung des Antragsstellers ist möglich. Wird er trotz einschlägiger Krankheiten in die BU aufgenommen, muss der Betroffene mit einer erhöhten Beitragszahlung rechnen. Die Höhe der Aufschläge hängt von der Berufsunfähigkeitsversicherung ab. Gemeinsam können wir uns hierzu einen Überblick verschaffen, nehmen Sie hierfür gerne Kontakt auf – wir rufen Sie binnen 24 Stunden zurück. Das Beantworten der Gesundheitsfragen ist lästig und für die Antragsteller wenig nachvollziehbar – für die Funktionalität von Versicherungsgebern sind die Fragen jedoch essenziell. Um die Möglichkeit der Aufnahme in eine Versicherung einzuschätzen, ohne dabei auf einer sog, Risikoliste zu landen, wurde die Risikovoranfrage geschaffen. Denn: Ihre Angaben können in einer Datenbank, auf die verschiedene Versicherungsgeber zugreifen können, gespeichert werden. Daher kann es sein, dass auch andere Versicherungen den Betroffenen ohne erneute Gesundheitsprüfung ablehnen. Die Voranfrage wird anonymisiert durch einen Versicherungsmakler durchgeführt und ermöglicht Menschen mit “problematischen Krankheitsbildern” sich bei der BU zu erkundigen, ohne Nachteile befürchten zu müssen. Kostenlose Beratung zur BU-Versicherung gewünscht? – Hier klicken!Risikobewertung für die private Berufsunfähigkeitsversicherung

Ein weiterer Faktor für die Ermittlung des Beitrages ist die berufliche Risikobewertung. Ein Buchhalter wird in der Regel seltener berufsunfähig als ein Dachdecker. Daher zahlt Erstgenannter einen geringeren Beitrag zahlen. Das Prinzip ist einleuchtend: Je höher der Betroffene in er Risikobewertung eingestuft wird, desto höher ist der monatliche Versicherungsbeitrag. Wer mehrere Berufe ausübt, muss dies der Berufsunfähigkeitsversicherung unbedingt mitteilen. Falsche Angaben führen auch hier zum Verlust des Versicherungsschutzes.Anzeigepflicht gegenüber der BU-Versicherung

Welche Umstände anzeigepflichtig sind und welche nicht, bestimmt allein die BU. Der Antragsteller muss lediglich die verlangten Informationen in Textform bereitstellen. Hat der Antragsteller falsche Angaben gegenüber den Berufsunfähigkeitsversicherungen gemacht, hat die Versicherungsgesellschaft grundsätzlich folgende Möglichkeiten:- Wurden Angaben arglistig verschwiegen oder falsch wiedergegeben, kann der Versicherer den Vertrag anfechten. Bei erfolgreicher Anfechtung wird die BU von ihrer Leistungspflicht befreit; der Betroffene erhält keine Berufsunfähigkeitsrente.

- Werden die Fragen vorsätzlich unrichtig beantwortet, kann der Versicherer vom Vertrag zurücktreten. Auch hier folgt die Leistungsbefreiung.

- Wer wiederum grob fahrlässig handelt, muss damit rechnen, dass der Versicherer je nach Einzelfall (vertragshindernd oder vertragsändernd) vom Vertrag zurücktreten oder Klauseln bzw. Beitragszuschläge vorsehen kann.

- Ist dem Ausfüllenden nur einfache Fahrlässigkeit vorzuwerfen, so kann der Versicherer aufgrund vertragshindernder Umstände von seinem Kündigungsrecht Gebrauch machen. Ist aber bereits ein Schadensfall eingetreten und der Versicherte berufsunfähig geworden, besteht die Leistungspflicht weiterhin.

Übliche Klauseln der BU-Versicherung

Leistungseinschränkenden und leistungserweiternden Klauseln sind wichtiger Bestandteil des Versicherungsvertrags. Leistungserweiternde Klauseln bringen dem Versicherungsnehmer Vorteile, da sie den Versicherungsschutz vergrößern. Die Klauseln sind jeweils an die Berufsgruppen angepasst: So kann etwa eine Flugunfähigkeitsklausel oder eine Infektionsklausel vereinbart werden. Da es sich um zusätzliche Leistungen des Versicherungsträgers handelt, sind diese oftmals mit höheren Beitrag verbunden. Durch leistungseinschränkende Klauseln werden hingegen besondere Risiken vorab aus dem Leistungsumfang exkludiert. Darunter fallen regelmäßig Vorerkrankungen, die Ausübung gefährlicher Berufe oder eine anderweitig risikoreiche Lebensweise, wie sie etwa bei Extremsportlern anzunehmen ist. Neben dieser Art der Klauseln, kann der Vertrag auch weitere Klauseln wie etwa die Dienstunfähigkeitsklausel für Beamte enthalten. Auch für Schüler, Azubis, Studenten, Hausfrauen und Existenzgründer sind angepasste Vertragsinhalte absolut gängig.Besondere Klausel: Die Verweisungsklausel in der BU-Versicherung

Die abstrakte Verweisung regelt, dass ein Versicherungsnehmer, welcher eine andere als die bisherige Tätigkeit ausüben kann, vom Versicherungsgeber eine abstrakte Verweisung erhält. Der Versicherungsnehmer muss dann eine andere, ihm zumutbare Arbeit verrichten. Dies darf jedoch nicht mit einem erheblich niedrigeren Einkommen einhergehen: Der bisherige Lebensstandard muss weitestgehend gewahrt bleiben. Geringe Einbußen bis etwa zwanzig Prozent vom bisherigen Einkommen muss der Versicherungsnehmer jedoch hinnehmen. Die Arbeitsplatzbeschaffung ist Aufgabe des Versicherungsnehmers. Das Gegenstück hierzu bildet die konkrete Verweisung. Hat der Versicherte bereits eine neue Stelle angetreten, lässt die Berufsunfähigkeitsversicherung die neuen Einkünfte prüfen. Weist die Höhe des neuen Einkommens Ähnlichkeit zu den alten Einkünften auf und entspricht die Tätigkeit den persönlichen Qualifikationen des Versicherungsnehmers, ist der Versicherer nicht zur Leistungserbringung verpflichtet. Ist die Differenz zum bisher generierten Einkommen allerdings wesentlich, muss die Betriebsunfähigkeitsversicherung einspringen. In neueren Policen verzichtet man zum Schutz des Versicherungsnehmers auf Klausen mit Verweisungen. Doch die Ausnahme bestätigt die Regel, weshalb es wichtig ist, diese zu kennen.Die richtige BU-Versicherung auswählen

Es gibt viele gute Gründe für den Abschluss einer BU und mindestens genauso viele Anbieter von Berufsunfähigkeitsversicherungen. Daher ist es wichtig, sich während eines Beratungsgespräches ein klares Bild zu den Konditionen und Leistungen der Tarife zu machen, diese zu besprechen und alle offenen Fragen zu klären.

Weitestgehend unbekannt: Die Beiträge zur BU-Versicherung sind steuerlich absetzbar. Bei der Einkommenssteuererklärung können Sie unter dem Punkt „Sonderausgaben“ Ihre BU-Beiträge angeben. Damit wird die allgemeine Steuerlast gesenkt. Die ausgezahlte private Berufsunfähigkeitsrente selbst muss, wie jede andere Rente auch, versteuert werden. Wie die Versteuerung im Einzelnen erfolgt, ist davon von den Vertragsbedingungen der Anbieter abhängig.

Es gibt viele gute Gründe für den Abschluss einer BU und mindestens genauso viele Anbieter von Berufsunfähigkeitsversicherungen. Daher ist es wichtig, sich während eines Beratungsgespräches ein klares Bild zu den Konditionen und Leistungen der Tarife zu machen, diese zu besprechen und alle offenen Fragen zu klären.

Weitestgehend unbekannt: Die Beiträge zur BU-Versicherung sind steuerlich absetzbar. Bei der Einkommenssteuererklärung können Sie unter dem Punkt „Sonderausgaben“ Ihre BU-Beiträge angeben. Damit wird die allgemeine Steuerlast gesenkt. Die ausgezahlte private Berufsunfähigkeitsrente selbst muss, wie jede andere Rente auch, versteuert werden. Wie die Versteuerung im Einzelnen erfolgt, ist davon von den Vertragsbedingungen der Anbieter abhängig.

Leistungsprüfung vor Auszahlung der Berufsunfähigkeitsrente

Wurde die Berufsunfähigkeit durch den Arzt festgestellt, wird dem Versicherten die private Berufsunfähigkeitsrente monatlich ausbezahlt. Voraussetzung für die Auszahlung ist, dass die Einschränkung des Versicherten mindestens fünfzig Prozent beträgt. Das bedeutet, dass der Versicherungsnehmer seinen bisherigen Beruf in absehbarer Zeit nur noch teilweise oder gar nicht mehr ausüben kann. Stellt der Arzt fest, dass die Berufsunfähigkeit über den Prognosezeitraum hinaus bestehen wird, findet die Auszahlung umgehend statt. Der Mindestprognosezeitraum beträgt sechs Monate, jedoch ist nicht immer von Anfang an absehbar, für welchen Zeitraum der Verlust der Arbeitskraft erfolgen wird. Ist dies der Fall, tritt die regelmäßige Zahlung automatisch ab dem siebten Monat, indem der Betroffene berufsunfähig ist, in Kraft. Unter Umständen ist eine Rückerstattung möglich. Dies wäre etwa dann möglich, wenn der Versicherungsnehmer in den letzten sechs Monaten dauerhaft und ununterbrochen berufsunfähig wäre. Eine Evaluierung des tatsächlich entstandenen Schadens findet nicht statt. Die Höhe der Rente (sog. Leibrente) richtet sich allein nach dem zuvor vertraglich vereinbarten Betrag.Exkurs: BU-Rente wird bezogen – Arbeiten dennoch erlaubt?

Die zuletzt ausgeübte Tätigkeit darf keinesfalls nebenher weitergeführt werden – dies wäre schlichtweg sinnwidrig. Arbeitet der BU-Beziehende dennoch nebenher in seinem ursprünglichen Beruf, erlischt der Anspruch auf die BU Rente. Ob man einen anderen Arbeitsplatz neben dem Rentenbezug annehmen darf, ist Bestandteil der Versicherungsverträge der entsprechenden Tarife. Während einer Beratung gehen wir die Policen und deren Bedingungen gründlich durch. Bleiben trotzdem Fragen offen, sollte sich direkt an die BU Versicherung gewandt und nachgefragt werden. Hier gilt: Im Zweifel lieber einmal zu viel Fragen.Nachprüfungsverfahren im Falle einer bestehenden Berufsunfähigkeit

Der Versicherer hat das Recht, jederzeit zu überprüfen, ob der Anspruch auf eine Berufsunfähigkeitsrente noch besteht. Daher ist er berechtigt, regelmäßig Auskünfte einzuholen. Hierzu zählen etwa Informationen über die Erkrankung selbst oder eine neu aufgenommene Berufstätigkeit. Auch ist das Fordern eines ärztlichen Attests möglich.Fazit

Die Themen rund um Berufsunfähigkeit und Berufsunfähigkeitsversicherung in Abgrenzung zur Erwerbsunfähigkeit und der Erwerbsminderungsrente sind häufig undurchsichtig. Wichtig ist, sich von Begriffen wie “Verweisung” und anderen Klauseln nicht verunsichern zu lassen. Der Vergleich mehrerer Versicherer ist wie bei jeder Versicherung maßgeblich, um die Gewissheit zu haben, im Versicherungsfall optimal geschützt zu sein. Auch muss betont werden, dass das künstliche Niedrighalten der Beiträge durch nicht oder nicht wahrheitsgemäß getätigter Aussagen niemandem hilft, insbesondere nicht dem Versicherungsnehmer, der im schlimmsten Fall den Versicherungsschutz verlieren kann, was zu massiven finanziellen Einbußen im Falle eines Versicherungsfalles führen kann.Meine Empfehlung

Eine telefonische Erstaufklärung ist hier empfehlenswert. Dort können weitere Informationen angefordert, aber auch bereits bestehende Fragen beantwortet werden. Im Anschluss hieran kann eine ausführliche Beratung, ob telefonisch oder bei uns vor Ort in München (siehe auch: Versicherungsmakler München), durchgeführt werden. Wichtig ist, dass Sie sich gut aufgehoben fühlen und ehrlich und transparent aufgeklärt werden.- Welche Regelung greift wann?

- Wann tritt der Versicherungsfall ein?

- Wie vermeidet man die Verletzung der Anzeigepflicht?

- Wie fülle ich die Anträge richtig aus?

- Wie führt man die Risikovoranfrage durch?

- Welche Kriterien sollte ich beim Vergleich mehrerer Anbieter beachten?

Kostenfreies Erstgespräch gewünscht?

Checkliste für Ihre Berufsunfähigkeits-Versicherung

Bitte berücksichtigen Sie bei der Auswahl Ihrer BU Versicherung und dem Vergleich mehrerer Tarife folgende Aspekte und Fragen:- Wie hoch soll Ihre BU Rente sein?

- Bis zu welchem Zeitpunkt möchten Sie in die private Berufsunfähigkeitsversicherung einzahlen?

- Bis zu welchem Alter soll die BU Rente ausbezahlt werden?

- Sind rückwirkende Nachzahlungen vereinbart?

- Besteht eine Nachsicherungsgarantie?

- Welche Klauseln sind im Vertrag vereinbart?

- Wie lange ist die Sperrzeit bis zur möglichen Leistungserbringung?

- Fällt die Beitragszahlung im Versicherungsfall weg?

Wie finden Sie die richtige Absicherung gegen Berufsunfähigkeit?

Laden Sie sich meinen Leitfaden mit den wichtigsten Handlungshilfen für die Selektion einer geeigneten Absicherung gegen Berufsunfähigkeit herunter, das erleichtert Ihnen die Auswahl:Weitere Artikel zum Thema Berufsunfähigkeit aus meinem Blog

Nachfolgend finden Sie eine Auswahl an weiteren Artikeln zum Thema “Berufsunfähigkeitsversicherung”.

Eine Berufsunfähigkeitsversicherung kann Menschen in kritischen Lebenssituationen vor finanziellen Folgen bewahren. Doch viele wissen nicht, dass sich diese Police auch

Eine Berufsunfähigkeitsabsicherung gehört neben der privaten Haftpflichtversicherung zur wichtigsten Versicherung überhaupt. Wenn man nämlich nicht mehr arbeiten kann, egal ob

Die Berufsunfähigkeitsversicherung der LV 1871 wird jetzt noch attraktiver – insbesondere für Handwerk, MINT & Industrie Mit dem jüngsten Produkt-Update

In diesem Artikel erfahren Sie, worin der Unterschied zwischen Arbeits- und Berufsunfähigkeitsversicherung liegt, was eine AU Klausel genau ist und

Die Berufsunfähigkeitsversicherung als Direktversicherung ist eine der bevorzugten Instrumente der betrieblichen Altersvorsorge (bAV). Bei einem Jobwechsel kann das für den