Die Berufsunfähigkeitsversicherung (BU) gilt als eine der wichtigsten Absicherungen im Leben. Doch was für Erwachsene und Berufstätige unerlässlich ist, macht auch schon für Kinder Sinn – oder? Die LV 1871 bietet seit Kurzem eine BU-Versicherung für Kinder ab sechs Jahren an und präsentiert damit eine echte Neuheit im Versicherungsmarkt. In diesem Artikel erfahren Sie, warum eine so frühe Absicherung sinnvoll sein kann, welche Vorteile die Schüler-BU bietet und was bei der Auswahl des richtigen Tarifs zu beachten ist.

Berufsunfähigkeitsversicherung: Ein kurzer Reminder

Eine Berufsunfähigkeitsversicherung (BU) schützt Sie finanziell, wenn Sie aufgrund einer Krankheit oder eines Unfalls Ihren Beruf nicht mehr ausüben können. Sie zahlt Ihnen in diesem Fall eine monatliche Rente, die Ihre laufenden Kosten deckt und Ihren Lebensstandard sichert. Besonders wichtig ist der Schutz, da die gesetzliche Erwerbsminderungsrente oft nicht ausreicht, um den bisherigen Lebensstil aufrechtzuerhalten.

BU für Kinder? Warum das sinnvoll ist

Eine BU schützt die Versicherten vor den finanziellen Schäden der Berufsunfähigkeit – warum ist es also sinnvoll, dass bereits Kinder ab sechs Jahren diese abschließen, wenn sie doch gerade erst anfangen, die Schule zu besuchen und viele Jahre davon entfernt sind, einen Job auszuüben?

Der Vorteil liegt darin, dass Eltern ihre Kinder dauerhaft zu einem günstigen Tarif absichern können. Denn bei Kindern ist die Wahrscheinlichkeit auf einen BU-Vertrag, der ohne Ausschlüsse bestimmter Krankheiten als Gründe für die Berufsunfähigkeit oder Risikozuschläge auskommt, deutlich höher als bei einem späteren Abschluss.

Das ist auch der Grund, aus dem sich das früheste Eintrittsalter für den Abschluss einer Berufsunfähigkeitsversicherung immer weiter nach unten korrigiert hat: Lag es vor ein paar Jahren noch bei 15 Jahren, ist es durch die Alte Leipziger für Verträge in Kombination mit einer Rentenversicherung auf das zehnte Lebensjahr gesenkt worden und hat sich seither dort etabliert. Die LV 1871, mit der wir uns im Folgenden beschäftigen werden, bietet sogar die Möglichkeit einer BU-Versicherung ab sechs Jahren an.

Argumente für eine Schüler BU auf einen Blick

Es kann aus mehreren Gründen sinnvoll sein, bereits Schüler in einer Berufsunfähigkeitsversicherung (BU) zu versichern. Die wichtigsten wollen wir kurz für Sie aufbereiten:

- Früher Einstieg bedeutet günstigere Beiträge: Je jünger und gesünder eine Person ist, desto günstiger sind die Beiträge zur Berufsunfähigkeitsversicherung. Schüler haben in der Regel noch keine gesundheitlichen Einschränkungen, was zu niedrigeren Beiträgen führt. Ein früher Abschluss sichert also langfristig günstige Konditionen.

- Absicherung schon vor dem Berufseinstieg: Auch Schüler können durch Krankheiten oder Unfälle berufsunfähig werden, bevor sie überhaupt eine berufliche Laufbahn starten. Eine frühe BU sichert diese Fälle ab, sodass finanzielle Unterstützung gegeben ist, wenn später keine berufliche Tätigkeit aufgenommen werden kann.

- Keine erneute Gesundheitsprüfung bei Berufseinstieg: Wird die BU schon als Schüler abgeschlossen, entfällt eine erneute Gesundheitsprüfung und im besten Fall auch eine erneute Risikoprüfung beim Übergang ins Berufsleben. Das ist besonders wichtig, wenn später gesundheitliche Probleme auftreten sollten, die den Abschluss einer BU erschweren oder unmöglich machen würden.

- Frühe Sicherung des Lebensstandards: Eine frühzeitig abgeschlossene BU sichert bereits den angestrebten Lebensstandard ab, bevor das erste Einkommen erzielt wird. Im Falle einer Berufsunfähigkeit wird dadurch der finanzielle Spielraum gewahrt.

- Flexibilität und Anpassungsmöglichkeiten: Viele Tarife bieten die Möglichkeit, die Versicherung später an den beruflichen Werdegang anzupassen, etwa durch eine Erhöhung der Versicherungssumme. Diese Nachversicherungen sind oft ohne erneute Gesundheitsprüfung möglich.

Das kann die Schüler BU der LV 1871

Die LV 1871 ist eine der attraktivsten Versicherungen am Markt, die auch die Bedürfnisse junger Leute früh erkannt und in ansprechenden Tarifen umgesetzt hat. Wir empfinden die Versicherungsbedingungen für Schüler BU als sehr gut gemacht und dementsprechend empfehlenswert. Nennenswert sind an dieser Stelle auch die Einsteiger-Berufsunfähigkeitsversicherung (Golden BU Start), die mit besonders niedrigen Beiträgen innerhalb der ersten zehn Jahre besticht.

Seit dem Mai 2023 hat die LV 1871 ihr Angebot auch für noch jüngere Kunden erweitert und bietet eine vollwertige Berufsunfähigkeitsversicherung ab dem Eintritt in die Grundschule an – eine absolute Neuheit.

Die Nürnberger hat zwar ein auf den ersten Blick ähnliches Angebot, das sich Schulunfähigkeitsversicherung nennt und es ermöglicht, Kindern ab dem sechsten Lebensjahr bzw. ab der Einschulung zu versichern. Dies ist aber nicht mit einer echten BU zu vergleichen und bietet eher die Möglichkeit, später ohne erneute Gesundheitsprüfung zu einer vollwertigen Berufsunfähigkeitsversicherung zu wechseln.

Und genau darin liegt auch der signifikante Unterschied zur Schüler BU ab 6 Jahren der LV 1871, die wir uns jetzt genauer ansehen.

Inhalt und Ausgestaltung

Die Schüler BU ist eine vollwertige Golden BU der LV 1871. Das bedeutet, dass Versicherte den vollen Versicherungsschutz genießen und keine Abstriche im Vergleich zur BU-Lösung mit Eintritt ab dem 10. Lebensjahr machen müssen.

Die Laufzeit geht bis zum 67. Lebensjahr, aber es besteht die Möglichkeit, gegen einen Mehrbetrag auch die Option der lebenslangen BU-Leistung zu wählen. Wer früh berufsunfähig wird, hat in der Regel auch nicht die Möglichkeit, eine ausreichende Altersvorsorge aufzubauen, weshalb die “lebenslange” Lösung durchaus sinnvoll sein kann.

Die maximal absicherbare BU-Rente liegt bei 1.100 Euro. Mit Blick auf die lange Laufzeit bei einem so frühen Einstiegsalter ist es sinnvoll, sich für die Leistungsdynamik zu entscheiden.

Auch die anderen gewohnten Modalitäten sind flexibel wählbar. So kann der BU-Vertrag um den Baustein der Arbeitsunfähigkeitsklausel oder einer garantierten Rentenerhöhung im Leistungsfall, hier zwischen 1 und 3 Prozent jeweils in 0,5 Prozent Schritten wählbar, erweitert werden.

Die LV 1871 bietet außerdem ein Pflegepaket mit doppelter Rente im Pflegefall und der Option auf eine Anschluss-Pflegerentenversicherung an.

Um die Höhe der Absicherung im Leistungsfall an die vorherrschende Inflation anzupassen, lohnt sich die Hinzunahme der Beitragsdynamik mit bis zu 3 Prozent Erhöhung p.a.. Diese kann beliebig oft hintereinander ausgesetzt werden, ohne dass der Versicherte befürchten muss, seinen Anspruch auf künftige Erhöhungen zu verlieren.

Der Versicherungsschutz

In den Versicherungsbedingungen vieler Gesellschaften findet sich die Regelung, dass “Schüler als Beruf im Sinne der Berufsunfähigkeitsversicherung” gelten. Anders regelt es hingegen die LV 1871 und hebt sich dadurch von der Konkurrenz am Markt ab. Sie stellt klar, dass der konkret ausgeübte Schulalltag, der Schulweg, die Hausaufgaben und die Bewältigung bestimmter Fächer mit besonderem Stellenwert versichert sind.

Die Münchner verzichtet im Übrigen neben der abstrakten auch auf die konkrete Verweisung. Wenn das Kind aus gesundheitlichen Gründen nicht mehr das Gymnasium besuchen kann und auf die Hauptschule wechselt, bleibt die BU-Rente hiervon unberührt.

Dies ist ein Merkmal überdurchschnittlicher Qualität, das nur wenige Anbieter am Markt teilen.

Gut zu wissen: Sowohl die Berufsausbildung als auch ein Studium gelten als berufliche Tätigkeit im Sinne der Versicherungsbedingungen der LV 1871. Auszubildende haben sogar den Vorteil, dass mit Beginn der Berufsausbildung die Lebensstellung des angestrebten Berufs versichert wird; bei Studenten geschieht dies wiederum mit Beginn der zweiten Hälfte der Regelstudienzeit.

Insgesamt ermöglicht diese Ausgestaltung nicht nur einen umfassenden Versicherungsschutz für Schulkinder, sondern auch eine attraktive Absicherung für die Zukunft Ihres Kindes – ganz egal, ob es eine Ausbildung oder ein Studium absolviert.

Exkurs: Abstrakte und konkrete Verweisung

Bei einer Berufsunfähigkeitsversicherung sind die Begriffe abstrakte und konkrete Verweisung entscheidend, wenn es um die Leistungsansprüche geht:

- Abstrakte Verweisung: Hier kann der Versicherer die Zahlung verweigern, wenn der Versicherte theoretisch in einem anderen Beruf arbeiten könnte, der seiner Qualifikation entspricht, auch wenn er diesen nicht ausübt. Beispiel: Ein Handwerker könnte auf einen Bürojob verwiesen werden, obwohl er tatsächlich keinen solchen Job hat.

- Konkrete Verweisung: Die Versicherung verweist nur auf eine Tätigkeit, die der Versicherte tatsächlich ausübt. Das heißt, es wird nur dann auf eine andere Tätigkeit verwiesen, wenn der Versicherte diesen Beruf konkret ausführt und vergleichbar verdient.

Der Verzicht auf die abstrakte Verweisung ist ein wichtiges Qualitätsmerkmal in einer BU-Versicherung.

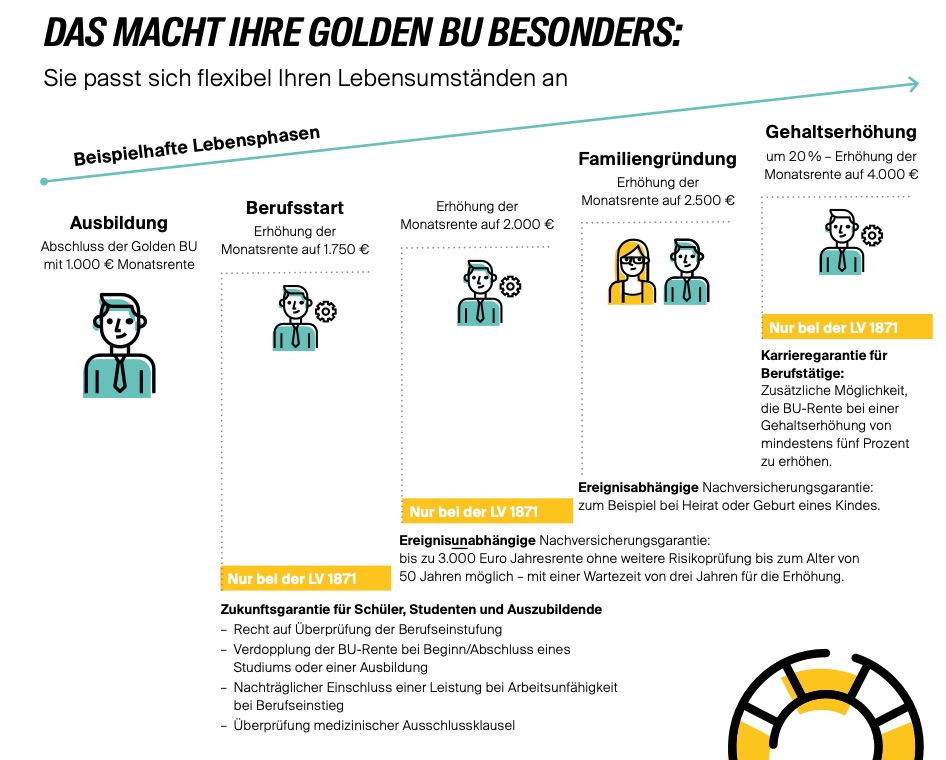

Nachversicherung in der Golden BU

Die Nachversicherungsgarantie ist im BU-Kontext besonders wichtig, vor allem, wenn die maximale Absicherungshöhe wie hier bei nun 1.100 Euro liegt. Dabei sollten potenzielle Versicherungsnehmer darauf achten, dass hier keine erneute Risikoprüfung ansteht.

Durch die Nachversicherung kann die Rentenhöhe zu einem späteren Zeitpunkt nach oben korrigiert werden, ohne sich erneut mit Fragen zum gesundheitlichen Zustand, der beruflichen Tätigkeit, der Freizeitgestaltung wie etwa (riskanten) Hobbys, Gewicht und Körpergröße sowie dem Rauchverhalten auseinandersetzen zu müssen.

Hier ein paar Beispiele wie es aussehen könnte:

Für die “normale” Berufsunfähigkeitsversicherung der LV 1871 – der Golden BU – wurde dies bereits etabliert und auch Schüler profitieren von dieser Regelung. Dies birgt für die Versicherungsgesellschaft ein nicht unerhebliches Risiko, da Kinder im Alter von sechs Jahren noch so “frische” und “unfertige” Menschen sind, dass sich ihre spätere Entwicklung und ihre Entscheidungen unmöglich vorhersagen lassen. In anderen Worten: Kinder rauchen noch nicht, sind in der Regel sowohl körperlich als auch psychisch gesund, sie gehen auch keinen risikoreichen Hobbys nach und für welchen Beruf sie sich einmal entscheiden werden, steht auch noch in den Sternen. Um dieses Kalkulationsrisiko als Versicherung abfangen zu können, hat die LV 1871 eine Obergrenze vereinbart, bis zu der die Absicherungshöhe ohne erneute Risikoprüfung erhöht werden kann:

Nach Ende der Ausbildung kann die BU-Rente auf mindestens 1.800 Euro garantiert erhöht werden. Wenn der Beruf des Versicherten eine höhere Absicherung als die anfänglichen 1.100 Euro zulässt, hier sind etwa Gymnasiasten und Azubis mit bis zu 1.500 Euro und Studenten mit bis zu 2.000 Euro gemeint, kann die Höhe der BU-Rente jederzeit an dieses Niveau angepasst werden.

Eine weitere Möglichkeit der Absicherungserhöhung ist die Karrieregarantie, mit der die genannten 1.800 Euro ohne erneute Risikoprüfung auf bis zu 3.600 Euro bei einer Einkommenssteigerung erhöht werden können – also auf das Doppelte!

Arbeitet Ihr Kind später als Ingenieur, Rechtsanwalt, Steuerberater, IT-Consultant, Informatiker, Mathematiker, Arzt oder ähnlich gut verdienenden Berufen, ist eine Anhebung der Grenze auf bis zu 3.700 Euro möglich. Dieser Betrag kann dann im Rahmen der Karrieregarantie verdoppelt werden.

Es besteht also die Möglichkeit, die anfänglichen 1.100 Euro teilweise sogar signifikant zu anzuheben, die in jedem Fall auch ausgeschöpft werden sollten. Ist eine große Steigerung der BU-Rente hingegen aus bestimmten Gründen nicht möglich, sollte sich die sog. Zwei-Vertragslösung angesehen werden. Hier wird die BU-Absicherung auf zwei Versicherungsverträge aufgeteilt, die jeweils unter den Bedingungen der Anbieter individuell erhöht werden können und damit einen umfassenden und starken Versicherungsschutz im Fall der Fälle gewährleisten.

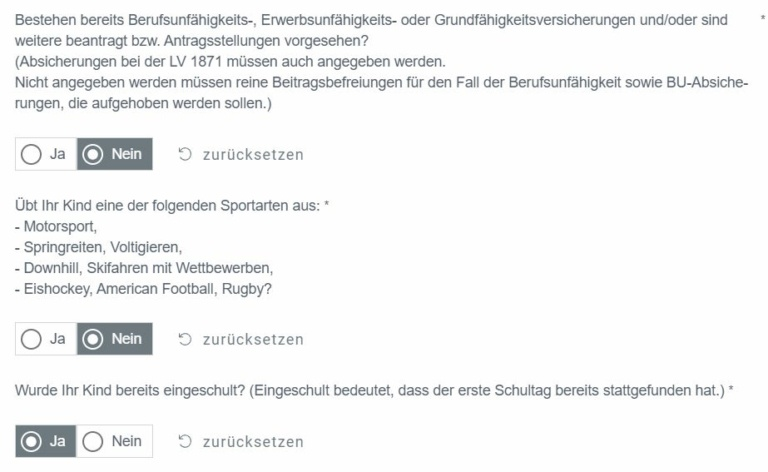

Vereinfachte Gesundheitsfragen für Schüler unter 15 Jahren

Die LV 1871 beschäftigt sich bereits länger mit zielgruppenorientierten Gesundsheits- und Risikofragen, welche sich im Laufe der Jahre immer wieder verändert haben.

Aktuell sehen sie so aus:

Es beginnt mit drei allgemeinen Risikofragen:

Ein Versicherungsabschluss vor der Einschulung des Kindes ist nicht möglich.

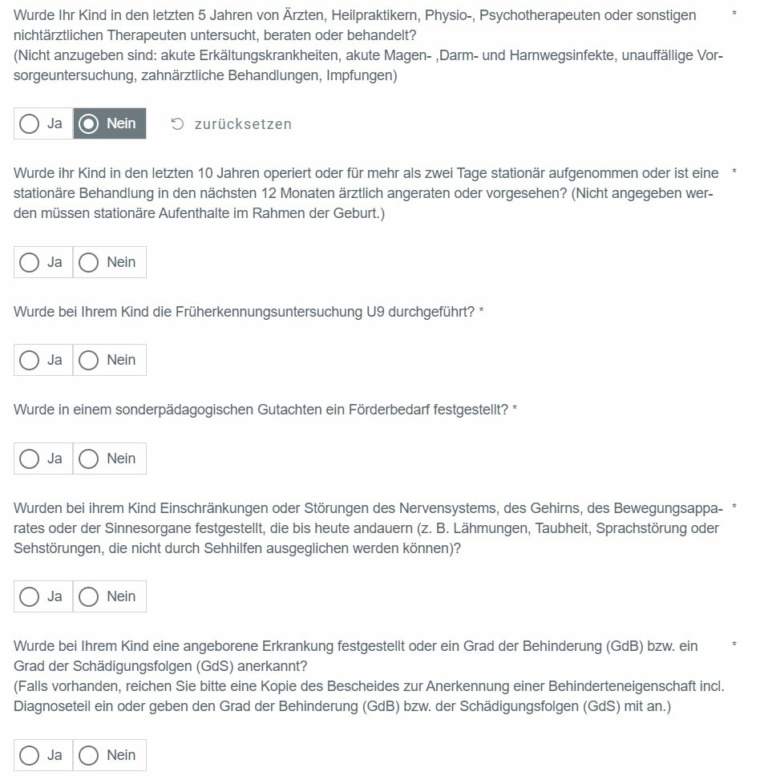

Weiter zu den Gesundheitsfragen:

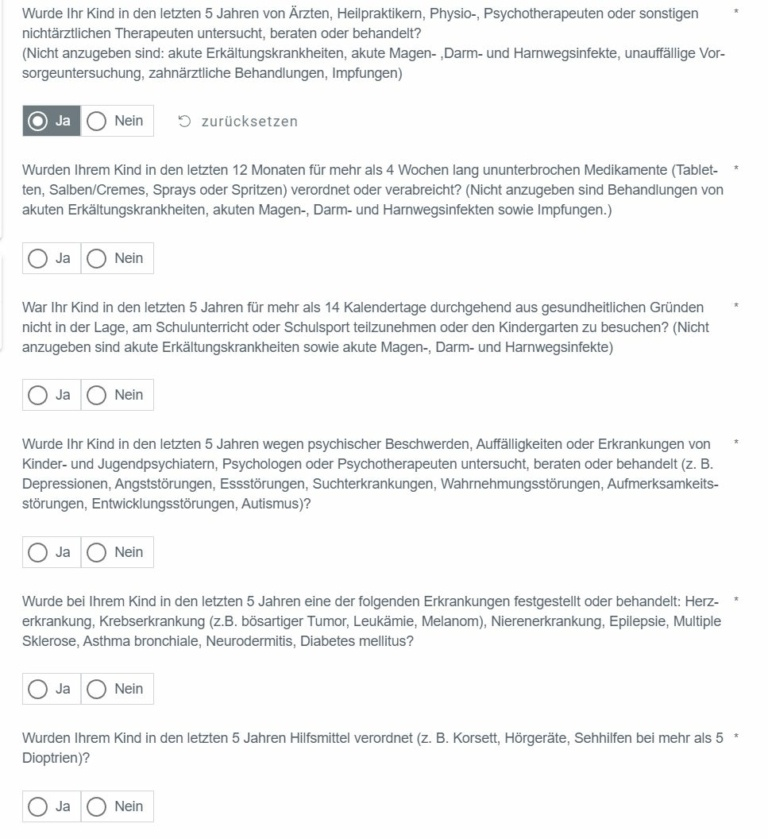

Wird eine der einleitenden Fragen hingegen mit “ja” beantwortet, ändert sich der Fragenkatalog und sieht wie folgt aus:

Wenn Sie mehr zum Thema Gesundheitsfragen und Beantwortung dieser lesen wollen, können wir Ihnen diesen Beitrag empfehlen.

Das Kostet die Berufsunfähigkeitsversicherung der LV 1871

Versicherer haben es bei der Kalkulation ihrer Kundenbeiträge bei Berufsunfähigkeitsversicherungen für junge Leute und vor allem für Schüler nicht unbedingt einfach: Da noch so wenig über die berufliche und gesundheitliche Zukunft sowie die Lebensgestaltung des Versicherten bekannt ist, muss die Gesellschaft alle Eventualitäten berücksichtigen, kann aber gleichzeitig keine absurd hohen Preise verlangen, da das Risiko der Berufsunfähigkeit in jungen Jahren ebenfalls sehr gering ist.

Dabei ist auch zu anzumerken, dass die Golden BU ohne erneute Risikoprüfung auskommt, was sie von vielen anderen Optionen am Versicherungsmarkt unterscheidet, die bloß auf eine erneute Gesundheitsprüfung verzichten. Das Kind wird also auch im Berufsleben zum Schülerbeitrag versichert sein. Das stellt die Versicherungsgesellschaften wie erwähnt vor ein Problem, das sie folgendermaßen lösen:

Die Beiträge für die Schüler BU der LV 1871 ist bei einem Abschluss mit sechs Jahren teurer als wenn der Versicherungsnehmer ein 17-jähriger Gymnasiasten kurz vor dem Abschluss ist, bei dem sich noch deutlich mehr über den beruflichen Werdegang ableiten lässt als bei einem Kind, das gerade erst eingeschult wurde.

In Zahlen sieht das so aus: Versichern Sie ihr sechsjähriges Kind mit einer BU-Rente in Höhe von 1.000 Euro und mit einer Laufzeit bis zu seinem 67. Lebensjahr, wird ein Beitrag von 48,64 Euro (73,69 Tarifbeitrag) monatlich fällig.

Gut zu wissen: Bei Tarifbeitrag in der Berufsunfähigkeitsversicherung handelt es sich um die Beitragssumme, die der Versicherer sicher kalkulieren kann. Der Berechnung werden Faktoren wie die Höhe der BU-Rente, die Laufzeit des Vertrags, das Alter bei Abschluss und die Wahrscheinlichkeit für bestimmte Berufsgruppen berufsunfähig zu werden, zugrunde gelegt.

Wem dieser Beitrag zu hoch ist, hat auch die Option, sich mit der Golden BU Start für einen Tarif mit Start-Option zu entscheiden. In den ersten 10 Jahren ist der Beitrag bei gleichem Schutz im Fall der Berufsunfähigkeit 10 Euro günstiger, würde dann also bei 38,97 Euro liegen. Ab dem 11. Versicherungsjahr erhöht sich der Beitrag auf 51,45 Euro. Das bedeutet, dass Ihr Kind zwar rund drei Euro mehr als beim “herkömmlichen” Tarif zahlen würde. Aber es lohnt sich, denn das versicherte Kind hat so die Sicherheit, die BU-Absicherung im schlechtesten Fall zu diesem Beitragspreis auch in teureren Berufen erhöhen zu können, wodurch wiederum Geld gespart werden kann.

Diese Option ist für den Versicherungsnehmer deutlich besser, als mit einer zu geringen BU-Rente zu beginnen. Die Erhöhung dieser wäre später ebenfalls teuer und die Leistung im Fall einer frühen Berufsunfähigkeit aber geringer.

Abschluss: Anonyme Risikovoranfrage

Der Abschluss der BU für Schüler bis zum 15. Lebensjahr der LV 1871 ist schnell gemacht, sollte aber nicht ohne eine anonyme Risikovoranfrage erfolgen.

Die anonyme Risikovoranfrage ist ein wichtiger Schritt beim Abschluss einer Berufsunfähigkeitsversicherung, besonders wenn gesundheitliche Vorerkrankungen vorliegen. Ohne dass persönliche Daten preisgegeben werden, können hier potenzielle Versicherer vorab prüfen, wie sie auf bestimmte Risiken reagieren würden. Dies erfolgt unverbindlich und ohne negativen Eintrag in der zentralen Datenbank. Da Versicherer Vorerkrankungen unterschiedlich bewerten, hilft die anonyme Anfrage, den passenden Anbieter zu finden, ohne ein Risiko für eine spätere Schlechterstellung einzugehen. Sie als Kunde erfahren so vorab, mit welchen Konditionen Sie rechnen können, und erst wenn das Ergebnis zufriedenstellend ist, wird ein offizieller Antrag gestellt.

Wir führen die anonyme Risikovoranfrage gerne für Sie aus!

Den richtigen Tarif wählen: Hierauf sollten Sie achten

Eltern wollen verständlicherweise den besten Tarif für ihre Liebsten finden, was angesichts der vielen Angebote am Markt nicht immer einfach ist.

Wir als freie Versicherungsmakler und -Berater stellen sicher, dass Sie und Ihr Kind rundum abgesichert sind und nur die Verträge abschließen, die Sie tatsächlich benötigen. Hierfür stellen wir zunächst Ihren Bedarf fest und können dann aus unserem breiten Portfolio eine maßgeschneiderte Lösung für Sie und Ihr Kind finden. Kommen Sie daher gern jederzeit auf uns zu – ob telefonisch, per E-Mail oder über unser Kontaktformular. Wir freuen uns auf Sie!

Zwar können wir hier nicht pauschal den für Sie am besten passenden Tarif erläutern, da dies von vielen individuellen Faktoren abhängig ist und eine “one-fits-all”-Lösung nur selten die beste Option ist. Aber wir wollen an dieser Stelle ein paar Punkte nennen, auf die Sie beim Abschluss einer Schüler BU beachten sollten:

- Klare Berufsdefinitionen für Schüler, Auszubildende und Studenten

- Nachversicherungsgarantie ohne erneute Risikoprüfung

- Karrieregarantie

- Belastbare Verlängerungsgarantie bei Erhöhung der Regelaltersgrenze

- Inklusion einer Arbeitsunfähigkeitsklausel zum Berufseintritt bei Bedarf

- Verzicht auf eine abstrakte Verweisung und klare Regelungen zur konkreten Verweisung

Kritik an der Schüler BU ab 6 Jahren

So sehr wir die Schüler-BU schätzen, ist sie jedoch nicht mängelfrei und hat, wie viele weitere Tarife anderer Anbieter, Verbesserungspotenzial:

Selbstständige können nicht von der Karrieregarantie profitieren, da diese nur Angestellten vorbehalten ist. Wählt Ihr Kind also den Weg der beruflichen Selbstständigkeit, ist die Absicherung auf die Obergrenze limitiert.

Für eine Erhöhung ohne erneute Risikoprüfung reicht es nicht allein aus, dass das Einkommen um 10 Prozent steigt. Des Weiteren muss auch einer der folgenden Faktoren vorliegen: Ein Arbeitgeberwechsel, eine Beförderung, die Erhöhung der Arbeitszeit im Rahmen der Teilzeit oder das erfolgreiche Absolvieren einer Weiterbildung. Dies finden wir an der Stelle ein wenig zu viel verlangt und die Hürde zur Erhöhung der BU-Rente schlichtweg zu hoch. Das haben andere BU-Versicherer schon kundenfreundlicher gelöst.

Unser Fazit: Schüler BU der LV 1871 ab 6 Jahren

Diese Berufsunfähigkeitsversicherung gehört seit Jahren zu den Top-Produkten, die alle wesentlichen Anforderungen eines BU-Profis vollständig erfüllen. Dazu zählen unter anderem weltweite Deckung, der Verzicht auf abstrakte Verweisungen sowie klar definierte Regelungen zur konkreten Verweisung und weitere wichtige Aspekte.

Darüber hinaus enthält die Schüler BU der LV 1871 alle Klauseln, die einen hohen Standard gewährleisten. Dazu zählen beispielsweise eine besonders zügige Leistungsauszahlung bei bestimmten schweren Erkrankungen wie Krebs sowie Nachversicherungsmöglichkeiten ohne erneute Risikoprüfung.

Ein weiterer Vorteil, der nur von wenigen Versicherungen wie der Alten Leipziger oder dem HDI geboten wird, ist, dass die durch die garantierte Rentensteigerung im Leistungsfall erhöhte BU-Rente nach einer Rückkehr in den Beruf als neue garantierte Rente festgeschrieben wird. Dies geschieht automatisch, ohne dass zusätzliche Schritte oder Beitragszahlungen erforderlich sind.

Lediglich eine Dienstunfähigkeitsklausel ist bei der LV 1871 nicht enthalten. Für Personen, die eine Beamtenlaufbahn anstreben, kann eine solche Klausel nützlich sein, ist aber nicht zwingend notwendig. Auch ohne diesen Zusatz bietet die Versicherung umfassenden Schutz – unabhängig davon, ob Sie Beamter, Angestellter, Selbstständiger oder Freiberufler sind.

Wir finden, dass die Schüler BU sehr gelungen ist und können allen Eltern nur ans Herz legen, sich hiermit auseinanderzusetzen! Über den nachfolgenden Link, können Sie mit mir Kontakt aufnehmen falls eine BU für Ihre Kinder abschließen wollen oder wenn Fragen offen geblieben sind:

2 Antworten

Ein interessanter Artikel. Bei der LV1871 gibt es ja auch das Produkt einer FRV namens “MeinPlan Kids”, das u.a. wie folgt beworben wird:

– Sofortiger Berufsunfähigkeitsschutz bei Pflegebedürftigkeit – ohne Wartezeiten

– BU-Option ab 0 Jahren mit Umwandlung in eine SBU bereits ab 6 Jahren, inklusive erweiterter Nachversicherungsmöglichkeiten

Das wäre ja auch eine Möglichkeit, die BU rechtzeitig zu sichern. Was mir nicht klar ist:

– Wird bei Einschluss der BU-Option eine Gesundheits- und Risikoprüfung durchgeführt, und falls ja, direkt bei Abschluss von MeinPlan (also, der Gesundheitszustand wird “eingefroren”)? Oder wird gar keine Gesundheitsprüfung durchgeführt? Falls eine solche Prüfung sofort durchgeführt würde, machte es ja Sinn, gleich nach der Geburt abzusichern, um ggf. auftretenden Erkrankungen, welche einen BU-Abschluss in Zukunft erschweren, zuvorzukommen.

Ein sehr guter Kommentar Herr Fitz und ja, das Produkt der LV1871 ist sehr gut geeignet für Kinder und bietet auch den frühestmöglichen Schutz an in diesem Bereich. Daher ist das auch meine Empfehlung für Eltern, die ihr Kind frühzeitig absichern wollen für den Fall der Schul- bzw. Berufsunfähigkeit.